LED使用颗数在2017年会达到3037.5亿颗,年增长率为23.9%;照明板块是使用量增速更是达到39.2%。如果按照增长幅度大小排序,照明、汽车、显示看板、TV背光与移动设备是前五;而笔记本与显示器则是呈负向增长,年减幅在百分之5.2至11.9。

一、历经寒冬,呈现集中度提升、价格理性、盈利向好三大变化

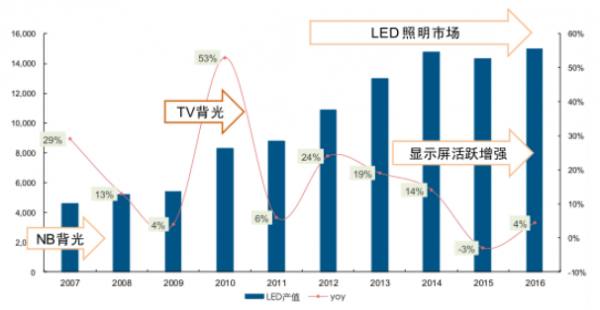

LED(发光二极管)是一种能将电能转化为光能的半导体器件,具有寿命长、光效高(达到80%-90%)、无辐射、低功耗的特点,并且LED的光谱基本集中于可见光频段,主要应用于普通照明、显示、背光源、装饰、汽车照明等领域。受下游背光、显示、照明三大应用市场轮番驱动影响,全球LED市场产值呈波段性增长。在09、10年大尺寸背光火热了两年后,LED照明因其节能环保、发光效率高的特点被我国政府大力推广,推动行业发展。在政策支持下,我国LED照明板块投资热潮兴起,并且企业购买外延片生产设备MOCVD受到大额补贴,成为全球LED市场增长的重要驱动力。

全球LED产值变化(单位:百万美元)

数据来源:公开资料整理

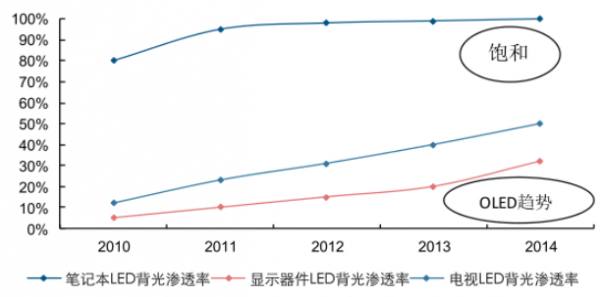

然而从2014年开始,背光市场需求暂缓,大尺寸背光市场受到新兴OLED显示技术的冲击,笔记本电脑背光渗透也达到饱和。至此,LED行业迎来了成熟期,产值增长缓慢。

LED背光在大尺寸市场渗透率情况

数据来源:公开资料整理

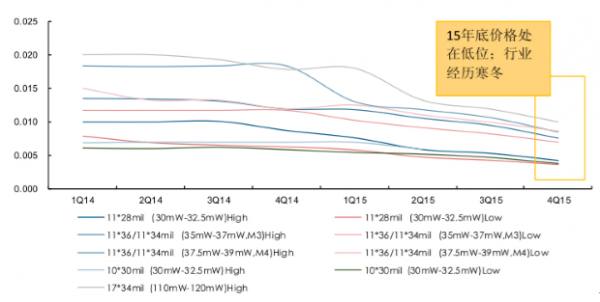

照明作为行业需求的主要来源使高速增长的产能无法被消化。2014年芯片厂商新增的305台MOCVD设备在15年开始产出,致使供求差距拉大,芯片价格持续走低。LED芯片厂商在需求颓势下,只能采取价格战来获得市场份额,行业步入寒冬时期。

2015年LED芯片价格持续走低(单位:美元)

数据来源:公开资料整理

到2016年,可以看到上游LED芯片行业发生了三大新变化。一是产能出清、行业集中度提升。面对价格战与供给过剩的夹击,小型芯片厂无法转移成本,仅能降低开工率,面临倒闭。从MOCVD集中程度来看,可以从侧面反映行业集中度的提升。2015年开始,我国新增加的MOCVD设备主要是由规模较大、资金雄厚的龙头企业主导。根据数据表明,2015年,我国5%的产商拥有超过100台设备,而10台以下企业占比达到44%。这些小型MOCVD设备的厂商,拥有的机型主要是落后机型,大多是“僵尸企业”。经过2015年至2016年的行业洗牌,2011年前的49片机以下机型开工率低,已逐步被淘汰。那些难以升级机型的小型厂商在产能出清的趋势下很难存活。