近日A股市场的雷声响彻全国,继1月29日上市公司业绩雷集中引爆后,30日晚间进入爆雷“高峰期”,多家上市公司发布了业绩预亏或变脸公告。截至1月31日,预亏超过1亿元的共有335家上市公司,超过10亿元的有108家,超过30亿元的有25家,其中有12家公司亏损规模更是超过市值。

飞乐音响正是其一亏损规模超过市值的LED上市公司,预计亏损33.26亿,同比变动-6147.27%;联建光电紧随其后,业绩亏损28.02亿元-28.07亿元,同比变动-2791.64%至-2786.85%;珈伟新能总市值约44亿元(截至1月30日收盘),2018年亏损额已接近一半市值,亏损19.5亿-19.55亿元;同是投入光伏行业的茂硕电源也出现大幅下滑,预计亏损3 -3.6亿元;勤上股份预计亏损12亿元-15亿元;雪莱特预计亏损7.5亿元-9.50亿元,同比变动-1800.37%至-1442.40%;远方信息预计亏损4.79亿元-4.84亿元,同比变动-476.86%至-472.96%……不少LED上市公司受商誉减值及资产减值风险爆发影响,2018年净利润暴降。

2018年经济环境复杂多变,中美贸易战、宏观经济增长乏力、房地产政策调控持续深入、供给侧结构改革、金融去杠杆,政府投入收缩等叠加效应,对LED及照明行业的发展造成深刻的影响。在已发布的业绩预告中,其中仅10家LED及照明公司净利润预增,18家公司净利润预减。

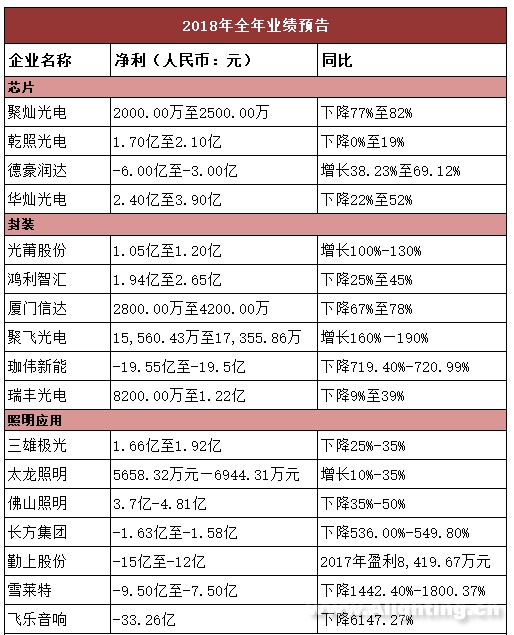

具体业绩预告情况

芯片:

聚灿光电预计2018年全年净利润同比下降77%至82%

1月24日预告,公司预计2018年1-12月归属上市公司股东的净利润2000.00万至2500.00万,同比变动-81.82%至-77.28%,光学光电子行业平均净利润增长率为0.90%。

原因:1、受竞争加剧影响,产品价格出现调整,毛利率下滑;受子公司建设影响,管理人员等增加,管理费用大幅增长;因子公司建设带动融资需求增加,财务费用大幅增长;为挖掘规模带来的成本优势进行产能整合,苏州厂区产能较上年大幅下降,所以本年度整体业绩较上年同比下降。 2、在上述不利因素影响下,公司加快了宿迁子公司产能释放,促使第四季度产量大幅提升;加大了产品市场开发力度,推动产量得到有效消化;同时,规模扩大带来成本摊薄效益明显,流程优化促使效率不断提高,持续改善推动品质逐步提升,毛利率趋稳回升;另外,公司高效推进资产整合,配合完成土地回购,优化了资产结构,提高了资产运营效率。综上所述,公司第四季度净利润大幅提升,全年业绩取得盈利。 3、预计2018年度公司非经常性归属母公司损益约为14,000万元。

乾照光电预计2018年全年净利润同比下降0%至19%

1月24日预告,公司预计2018年1-12月归属上市公司股东的净利润1.70亿至2.10亿,同比变动-19.26%至-0.27%。

原因:1、LED芯片市场价格下降导致公司产品毛利率同比有所降低。 2、因公司扩产影响,管理费用和财务费用同比有所增加。

德豪润达预计2018年全年亏损3.0亿至6.0亿

1月29日预告,公司预计2018年1-12月归属上市公司股东的净利润-6.00亿至-3.00亿,同比变动38.23%至69.12%。

原因:1、第四季度,LED芯片行业市场持续低迷、产品价格持续下降,公司为了降低库存、回收经营现金流,跟随市场行情对部分LED芯片产品降价销售,测算减少产品毛利约14,000万元;此外,由于产品价格下跌,年末对部分LED芯片存货计提跌价准备约8,400万元。 2、受中美贸易摩擦的负面影响,海外客户将关税及汇率变动产生的经营压力向境外生产商转移,由此造成公司小家电业务第四季度的销售承压,测算盈利减少约为4,500万元。 3、第四季度的应收款项回款不及预期,公司根据会计政策以账龄及个别评估计提坏账准备约3,000万元。 4、公司的联营企业利润状况不及预期,第四季度投资收益减少约3,500万元。 5、公司因重组及诉讼支出增加,计提重组及诉讼的相关费用约4,000万元。

华灿光电预计2018年全年净利润同比下降22%至52%

1月30日预告,华灿光电发预计2018年1-12月归属上市公司股东的净利润2.40亿至3.90亿,同比变动-52.00%至-22.00%。

原因:一、LED芯片行业竞争加剧,四季度LED芯片价格大幅下滑,导致公司四季度毛利率降幅较大。 二、因公司部分芯片产品出现质量问题,此次产品品质问题使得公司订单以及销售在报告期内受到较大影响,且公司拟对该批次产品的客户进行赔偿,也对公司2018年净利润造成较大影响。 三、公司预计将计提各项资产减值,对2018年净利润影响较大。 四、公司管理费用和财务费用上升较多,主要由于规模的继续扩大、新增项目贷款进入计息周期和加大对创新性产品的投入所致。同时由于汇率变动较大,公司美元负债较大,2018年汇兑损失对公司净利润也带来一定的影响。

封装:

光莆股份预计2018年利润最高1.2亿,同比增长130%

1月7日预告,光莆股份预计2018年1月1日—2018年12月31日,归属于上市公司股东的净利润为1.05亿元-1.20亿元,比上年同期增长100%-130%,本报告期内,预计非经常性损益对净利润的影响金额约为520万元,主要原因系公允价值变动,投资外汇衍生品损益及政府补助影响。

鸿利智汇预计2018年全年净利润同比下降25%至45%

1月18日预告,鸿利智汇预计2018年1-12月归属上市公司股东的净利润1.94亿至2.65亿,同比变动-45.00%至-25.00%。

原因: 1、子公司丹阳谊善车灯设备制造有限公司受汽车行业、整车配套项目延迟等因素影响,2018年度业绩承诺未达预期,公司预计计提商誉减值约1.4亿元。 2、子公司东莞市金材五金有限公司受消费电子行业波动等因素影响,2018年度业绩承诺未达预期,公司预计计提商誉减值约0.6亿元。 3、公司预计计提可供出售的金融资产减值约0.46亿元。

厦门信达预计2018年全年净利润同比下降67%至78%

1月25日预告,厦门信达预计2018年1-12月归属上市公司股东的净利润2800.00万至4200.00万,同比变动-78.00%至-67.00%。

原因:1、受汽车市场整体环境影响,信达汽车旗下福特品牌整车销售规模下降,业务利润受到较大影响。公司于2018年四季度通过并购手段整合汽车业务优势资源,进一步丰富旗下汽车经销品牌,未来可在形成规模效应,提升市场占有率的同时,有效化解单一品牌经营风险,提高自身的核心竞争实力,实现汽车业务的持续发展。 2、报告期内,人民币对美元汇率波动较大,企业融资利率上升,公司合理运用金融衍生工具对冲经营中的汇率变动风险,但受此影响,全年财务费用同比仍有较大增幅。

聚飞光电预计2018年净利润最高达17,355.86万元

1月29日预告,聚飞光电2018年预计实现营收215,789.67 万元—277,443.86万元,比2017年205,513.97万元增长5%—35%;预计实现归属于上市公司股东的净利润15,560.43万元—17,355.86万元,比2017年5,984.78万元增长160%—190%。

原因:公司根据既定的发展战略,积极推进各项业务。其次,报告期内,预计影响公司净利润的非经常性损益金额约为2400万元,主要系政府各项补助收入。此外,上年度,根据会计的谨慎性原则要求,公司对部分资产计提了减值准备;对全资子公司聚飞(香港)发展有限公司收购的LiveCom Limited公司计提了商誉减值损失。以上造成公司上年同期可比净利润基数较低。

珈伟新能预计2018年亏损19.5亿-19.55亿元

珈伟新能预计2018年亏损19.5亿-19.55亿元,上年同期盈利3.15亿元。亏损主要原因是,报告期内,公司收购的全资子公司江苏华源科技有限公司主要EPC客户资金紧张,电站投资规模萎缩,导致公司EPC业务收入锐减,未来业务发展存在较大的不确定性。

经减值测试,公司拟对其计提商誉减值11.53亿元左右。此外,公司收购的金昌国源电力有限公司和金昌振新西坡光伏发电有限公司2018年受西北地区限电政策影响,发电收入和利润未达预期,经减值测试,公司拟对上述两家公司共计提商誉减值6,800万元左右。另外,拟对中山品上照明有限公司和Lion&;;Dolphin A/s 共计提商誉减值7,900万元左右。

瑞丰光电预计2018年全年净利润同比下降9%至39%

1月30日预告,瑞丰光电预计2018年1-12月归属上市公司股东的净利润8200.00万至1.22亿,同比变动-38.89%至-9.08%。

原因:1、报告期内,公司进一步优化产品和客户结构,降低毛利率水平较低的产品份额,加强内部资源整合,生产基地逐步集中,公司整体运营效率得到提高,主营业务整体发展态势良好,其中,中大尺寸背光产品、特种应用产品收入实现较快增长。 2、公司对前期收购股权形成的商誉进行了初步减值测试,报告期拟计提商誉减值准备金额预计为5000万元,具体计提金额需依据评估机构出具的商誉减值测试评估报告确定。 3、报告期内,公司非经常性损益预计为7,000万元,上年同期非经常性损益为6,343.94万元。

照明应用:

三雄极光预计2018年全年净利润同比下降25%至35%

1月10日预告,三雄极光预计2018年1-12月归属上市公司股东的净利润1.66亿至1.92亿,同比变动-35.00%至-25.00%。

原因:1、报告期内公司加大市场开拓与营销投入力度,销售收入同比略有增长;同时市场推广及相关销售费用也同比大幅增长,且增长幅度高于销售收入增速。 2、报告期内,由于市场竞争加剧以及部分上游原材料价格上涨导致公司产品毛利率同比下降。 3、预计2018年度公司非经常性损益对净利润的影响金额约6,400万元,主要是计入当期损益的政府补助和暂时闲置资金委托理财收入。

太龙照明2018年净利最高可达6944万 比上年同期增长35%

1月22日预告,太龙照明预计2018年净利最高可达6944.31万元,比上年同期增长35%。归属于上市公司股东的净利润为5658.32万元—6944.31万元,比上年同期增长10%-35%。

原因:公司致力全面提高经营发展质量,积极拓展业务,不断深化与大批优质客户的业务合作关系,大客户数量逐步增加,销售规模稳步扩张,净利润较上年同期有所增长。报告期内,预计非经常性损益对净利润的影响金额为630-840万元之间。

佛山照明2018年净利最高可达4.81亿元 同比下降50%

1月25日预告,佛山照明预计2018年净利最高可达4.81亿元,比上年同期下降50%。归属于上市公司股东的净利润为3.7亿元-4.81亿元,比上年同期下降35%-50%,预计每股收益0.27元—0.34元。

原因:公司加快创新发展步伐,持续加大研发投入,不断优化产品结构及客户结构,并通过深化精细化管理提质增效,公司扣除非经常性损益后的净利润同比有所增长。2017年公司出售青海佛照锂能源开发有限公司38%股权及减持国轩高科股票877.04万股,合计获得投资收益4.55亿元,增加2017年度净利润3.89亿元。而2018年没有上述投资收益。

长方集团预计2018年全年亏损1.58亿至1.63亿

1月28日预告,长方集团预计2018年转盈为亏,全年亏损1.58亿元至1.63亿元。

原因:1、报告期内变更了实控人,同时进行了发展战略调整,逐步调整母公司的产品结构,对盈利能力差的低端LED光源封装产品进行缩减及去库存;2、对之前库龄较长的光源成品及主辅助原材料计提了存货跌价准备;3、由于产品结构的调整,原光源部分设备无法满足中高端新产品的生产需求且年限较长,为部分光源封装计提了固定资产减值准备;4、融资难,部分客户不能及时回款,计提了应收账款坏账准备;5、2018年非经常性损益对净利润额影响金额约为-820万元。

勤上股份预计亏损12亿元—15亿元

1月30日预告,勤上股份预计2018年亏损12亿元—15亿元。上年同期实现盈利8419.67万元。

原因:(1)勤上股份于2016年完成对广州龙文收购,形成了19.98亿元的商誉。因广州龙文2018年度实现的净利润未达到盈利预测值,决定拟对收购广州龙文产生的商誉计提减值准备,确认约12亿元的资产减值损失。(2)LED照明业务应收款项及其他应收款项回款情况未达公司预期。公司按相关会计政策分别对存货、应收账款等资产进行减值分析,预计存货跌价准备及应收账款坏账准备等资产减值损失约2亿元。

雪莱特预计2018年全年亏损7.5亿至9.5亿

1月30日预告,雪莱特预计2018年1-12月归属上市公司股东的净利润-9.50亿至-7.50亿,同比变动-1800.37%至-1442.40%。

原因:1、控股子公司富顺光电报告期内经营亏损,判断公司收购富顺光电形成的商誉存在减值风险。 2、2018年新能源汽车补贴政策持续退坡,产业政策趋紧,控股子公司深圳卓誉的营业收入未达预期,导致2018年对赌业绩完成情况不及预期,判断公司收购深圳卓誉形成的商誉存在减值风险。 3、经充分考虑行业趋势变化并评估公司实际经营情况,基于谨慎性原则,拟对存货、应收账款、固定资产、无形资产等计提大额资产减值准备。 4、因营运资金紧张,公司部分业务受到影响,营业收入下降较为明显;此外,2018年外部融资环境偏紧、金融市场资金成本大幅上升,公司财务费用增加较多,导致经营利润亏损。

飞乐音响预计2018年全年亏损33.26亿

1月30日预告,飞乐音响预计2018年1-12月归属上市公司股东的净利润-33.26亿,同比变动-6147.27%。

原因:1、公司受PPP业务政策变动、照明行业产品升级等因素影响,2018年度营业收入较上年同期有较大幅度下降,由于营业规模下降毛利额同步大幅减少,预计较上年同期减少毛利约6.2亿元。 2、投资收益大幅减少。3、商誉预计出现大额减值计提。 1)受PPP业务相关政策和传统业务市场规模缩减的影响,北京申安投资集团有限公司在2018年营业收入较上年同期大幅下降,归属于母公司所有者的净利润出现大额亏损。飞乐音响收购北京申安投资集团有限公司所形成的商誉10.4亿元预计全额计提减值。 2)喜万年集团在2018年经营业绩较上年度大幅下降,同时也低于并购时对其2018年度的商业计划预期。喜万年集团合并所形成的商誉4.8亿元预计全额计提减值。 4、由于政策变化、资金落实等原因,公司原已承接的部分工程项目出现较长时间停工、未验收、未审价等情况,资金回收存在较大不确定性。经测试,项目涉及的存货、应收款项等需要大额计提减值,预计2018年当年计提减值较上年同期增加约7.2亿元。

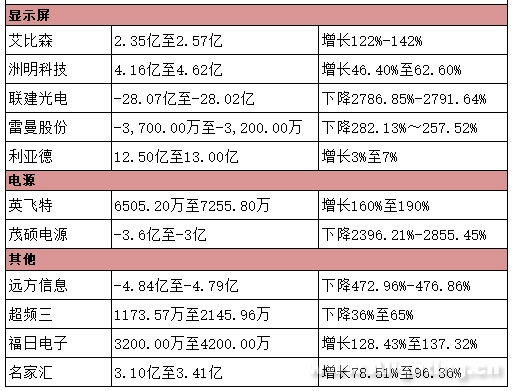

显示屏:

艾比森预计2018年利润同比上升122%-142%

1月12日预告,艾比森预计2018年净利最高可达2.57亿,比上年同期上升142%。归属于上市公司股东的净利润为2.35亿元–2.57亿元,比上年同期上升122%-142%。

原因:报告期内,公司订单和营业收入均实现快速增长;受美元升值的影响,汇兑收益增加。公司预计非经常性损益金额对净利润影响金额约为993万元,主要为收到政府补助收入。

洲明科技预计全年净利润同比增长46%至63%

1月20日预告,洲明科技预计2018年1-12月归属上市公司股东的净利润4.16亿至4.62亿,同比变动46.40%至62.60%。

原因:1、公司扎实推进各项经营计划,同时加强信用政策管理,现金流情况良好,2018年度经营活动产生的现金流量净额约为32,000万元以上。 2、受人民币兑美元贬值因素的影响,2018年度产生的汇兑收益对净利润产生正向影响。 3、报告期内,公司为开展境外项目尽职调查及应对337事件产生了约1,700万元的费用。 4、公司预计2018年非经常性损益对净利润的影响金额约为900万元,主要原因系收到政府的补助。

联建光电预计2018年全年亏损28.02亿至28.07亿

1月30日预告,联建光电预计2018年1-12月归属上市公司股东的净利润-28.07亿至-28.02亿,同比变动-2791.64%至-2786.85%。

原因:报告期内实现营业收入约为41亿元,偿还了银行贷款本息8个多亿元,优化了公司债务结构。净利润出现公司成立以来第一次亏损,主要是由于公司预计计提商誉减值准备约为27亿元及其他资产减值3亿多元。 (1)计提资产减值的情况. 1)计提商誉减值的情况说明. 由于公司收购的十几家营销类公司的轻资产属性,在合并并购资产时形成了较大金额的商誉。按并购时预计到2019年能创造4亿多元利润,但是由于经济整体形势严峻,客户广告需求及支付能力减弱,导致部分并购子公司经营业绩完成情况与收购时承诺业绩有一定差距;受立案调查及银根紧缩等因素影响,公司经营资金紧张,限制了子公司业务的扩展;目前贸易摩擦影响,公司海外业务表现不如预期等原因,报告期内根据各并购子公司2018年度业绩情况以及公司对并购子公司未来经营情况的分析预测,预判2019年约有2亿多元的利润。根据公司初步的减值测试情况,预计将对并购子公司所涉及的商誉计提商誉减值准备约27亿元。 2)其他资产减值的情况. 除商誉减值准备外,报告期内公司确认的其他资产减值损失约为3.3亿元,其中计提的坏账准备约为3.2亿元。(2)公司经营情况分析. 报告期内,公司的营业收入约41亿元,较上年稍有上升。因商誉减值27亿元,业绩未达标所形成的业绩补偿款计提坏账准备、对部分客户计提的单项坏账准备、以及股份支付计提的费用等影响约3亿元,公司预计亏损约28亿元,剔除上述影响公司仍然有约2亿元的日常业务经营利润。公司经营性净现金流约为1.3亿元,扣除归还约2.6亿元银行票据的影响,公司日常经营带来的正现金流约为4亿元。 公司与山东省聊城市东昌府区人民政府、中天鸿远资产管理(深圳)有限责任公司签订了《股权投资框架协议》,投资方已完成尽调,对尽调结果表示满意,双方正在洽谈合同落地细节。数字设备板块子公司拟获得战略投资,上市公司资金问题将得到进一步解决。另外,公司正积极洽谈引进战略股东,在进一步解决大股东平仓压力的同时,优化公司股权治理结构,更好地整合行业资源,为公司未来的发展注入新的驱动力,力求转为为机。 2、公司非经常性损益对净利润的影响额约为1,000万元。

利亚德预计全年净利润同比增长3%至7%

1月30日预告,利亚德预计2018年1-12月归属上市公司股东的净利润12.50亿至13.00亿,同比变动3.32%至7.46%,光学光电子行业平均净利润增长率为0.90%。

原因:2018年度,公司主要依赖内生业务,订单和营业收入仍持续增长,2018年新签订单及新中标订单总额近120亿元。由于夜游经济和文化旅游业务受到政府政策影响较大,订单与去年基本持平,致使公司净利润未达到年度增长目标;但占公司主营业务约2/3的智能显示业务订单仍保持较好增长势头。 公司继续高度重视并加大收款力度,预计2018年度经营性现金净流量较去年同期7.8亿元有较好增长,公司资金状况良好。 2018年度,非经常性损益对净利润的影响金额约为4,400万元,与去年基本持平,对净利润影响较小。

雷曼股份2018年净利润预计亏损3200万元—3700万元

1月31日预告,雷曼股份预计公司2018年全年净利润为-3700.00万元~-3200.00万元,上年同期为2031.53万元,同比下降282.13%~257.52%。

原因:1、控股子公司深圳康硕展2018年度实现的净利润未达到盈利预测值,公司对收购康硕展时所形成的商誉计提了减值;2、因参股合营公司主要为OFO小黄车的供应商、产生重大亏损且对OFO有大额应收账款,基于OFO的经营现状对其长期股权投资计提了减值准备;3、计提股权激励成本及应诉“337调查”案产生的律师费导致管理费用大幅增加;4、受中美贸易摩擦的影响,市场竞争加剧,出口海外产品受价格及成本影响,毛利率下降;5、报告期内公司加大新产品的研发投入,使得研发费大幅增加。

电源:

英飞特预计全年净利润同比增长160%至190%

1月20日预告,英飞特预计2018年1-12月归属上市公司股东的净利润6505.20万至7255.80万,同比变动160.00%至190.00%,光学光电子行业平均净利润增长率为0.90%。

原因:1、公司加大市场推广力度,销售规模进一步扩大,主营业务发展态势良好。同时,美元汇率的波动也对公司净利润产生了较为有利的影响。 2、公司采取积极有效的管理措施,较好地控制了各项成本和费用。 3、预计非经常性损益对公司净利润的影响金额约为人民币379.00万元,主要为公司收到的政府补助资金等。

茂硕电源2018年亏损3 -3.6亿元

1月30日预告,茂硕电源预计2018年1-12月归属上市公司股东的净利润-3.60亿至-3.00亿,同比变动-2855.45%至-2396.21%,电子制造行业平均净利润增长率为7.06%。

原因:1、光伏资产减值:公司报告期内进行战略调整,拟逐步剥离光伏电站等资产,亦为公司应对融资难融资贵问题采取的自救措施,通过出售处置方式加速资产变现及资金回笼,补充生产经营流动性,集中资源做大做强核心主业。根据目前光伏电站的市场情况分析,公司电站资产存在明显减值迹象。 2、光伏逆变器业务资产减值:公司控股子公司光伏逆变器业务受宏观经济及光伏行业环境影响,客户订单锐减,欠款逾期,退货聚增,导致库存积压,业绩大幅下滑,存在资产减值风险。3、投资减值:公司主要投资标的受国内外经济形式影响,未能完成既定经营目标,业绩大幅下滑不及预期,存在资产减值风险。 4、应收账款、库存等经营性资产减值:受经济大环境的影响,部分客户经营状况出现恶化,存在无法偿还应收账款的风险;受客户需求不达预期、产品更新换代等因素影响,部分库存存在减值迹象,公司基于谨慎性原则相应计提了应收账款坏账准备、存货跌价准备等。

配件及设备:

远方信息预计2018年全年亏损4.79亿至4.84亿

1月22日预告,远方信息预计2018年1-12月归属上市公司股东的净利润-4.84亿至-4.79亿,同比变动-476.86%至-472.96%,仪器仪表行业平均净利润增长率为-3.03%。

原因:公司原有智能光电检测信息系统及服务业务平稳发展,利润亏损的主要原因为控股子公司浙江维尔科技业绩大幅下降,计提商誉减值准备约6亿元所致。 报告期内,非经常性损益对公司净利润的贡献金额预计约为1.4亿元,主要为根据维尔科技2018年度业绩完成情况或将触发盈利承诺期业绩补偿条款导致的公允价值变动收益,以及政府补助和理财收益。

超频三预计2018年全年净利润同比下降36%至65%

1月30日预告,超频三预计2018年1-12月归属上市公司股东的净利润1173.57万至2145.96万,同比变动-65.00%至-36.00%,电子制造行业平均净利润增长率为7.06%。

原因: 1、公司加大业务布局,致使报告期的管理费用和销售费用有所增加。 2、公司2018年度需确认股份支付费用,全年需摊销的管理费用约为1,600万元~2,000万元。 3、随着公司业务规模的扩大,融资需求增加,为保持公司资金的流动性,报告期新增银行贷款导致财务费用大幅增加,报告期财务费用约为1,700万元。 4、公司人力成本上升、研发投入增加等因素对公司报告期利润产生相关影响。 5、预计公司非经常性损益对净利润的影响金额约为1,000万元~1,450万元,主要为收到相关政府补助。

福日电子预计全年净利润同比增长128%至137%

1月30日预告,福日电子预计2018年1-12月归属上市公司股东的净利润3200.00万至4200.00万,同比变动128.43%至137.32%,通信设备行业平均净利润增长率为17.00%。

原因:(一)主营业务影响。2017年公司计提商誉减值准备11,950万元,2018年公司根据对商誉所涉及的资产组可回收金额的估值结果初步判断,无需计提商誉减值准备。 (二)非经常性损益的影响。由于2018年公司减持国泰君安和华映科技股票实现投资收益约4,900万元及转让下属子公司福建福日配件有限公司100%股权实现投资收益约6,000万元,合计影响金额约10,900万元。

照明工程:

名家汇预计2018年全年净利润同比增长79%至96%

1月10日预告,名家汇预计2018年1-12月归属上市公司股东的净利润3.10亿至3.41亿,同比变动78.51%至96.36%。

原因:(1)城市景观照明行业迎来“井喷”爆发期;(2)城市的大型事件活动为景观照明的持续发展提供催化剂,2018年公司中标了深圳市、青岛市等地区亮化工程项目;(3)公司运营资金得以充分保证,公司依托施工、设计、生产的一体化能力以及众多大中型工程案例形成的品牌影响力进一步扩大;(4)公司2018年并购永麒照明55%股权带来的业绩增长。2018年1-12月,公司预计非经常性损益对归属于上市公司股东的净利润影响金额约为-16.00万元。

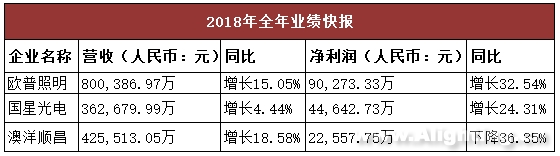

业绩快报

欧普照明、国星光电、澳洋顺昌率先发布了2018年业绩快报,均是营收利润双增长,其中欧普照明在经济下行的情况下仍保持高增长,营收超80亿元。

欧普2018年营收超80亿

1月29日业绩快报,欧普照明2018年实现营业总收入800,386.97万元,较2017年695,704.62万元增长15.05%;实现归属于上市公司股东的净利润90,273.33万元,较2017年68,110.04万元增长32.54%。

国星光电2018年营收净利双增长

1月31日业绩快报,国星光电2018年实现营收3,626,799,937.52元,相较2017年3,472,602,396.63元增长4.44%。实现归属于上市公司股东的净利润446,427,354.64元,相较2017年359,133,943.32元增长24.31%。

澳洋顺昌2018年营收逾42亿,同比增长18.58%

1月31日年度报告,澳洋顺昌2018年实现营收4,255,130,590.57元,相比2017年3,588,421,311.25元增长18.58%;实现归属于上市公司股东的净利润225,577,582.36元,相比2017年354,418,061.19元下降36.35%。公司主营业务包括LED芯片业务、锂电池及金属物流配送三大业务。其中,LED业务实现营业收入127,946.16万元,同比增长28.29%,占总营收的比重为30.07%。