3. 2010~2017年:低高潮交替的渗透期

2010年以后,大扩产导致的价格大崩落与照明的大爆发,中国大陆就是这个节奏的主导者,由于LED上中下游的扩产计划与量产时间差别非常大,上游的外延与芯片,建新厂的速度,在2010年以前,土建洁净室装修,装机到量产,短则一年半,长则两年,2010年以后,新厂除了澳洋顺昌与德力光电以外,基本上都是在现有的基础直接扩产,一般从决定扩产买设备到设备装机量产短的话需要半年,设备买错了调机不顺利有可能要10个月。

封装厂就很快了,尤其是封装设备国产化了以后,订设备到装机量产可能不到三个月。灯具组装厂,除了SMT贴片机需要一点时间外,流水组装线就几天的时间就可以上线。所以中国节奏造成了三次LED的大起大落,淘尽了体质不佳的中小厂,也让LED从高大上的高科技,变成成熟的照明行业。

2009年底到2010年中的大高潮,LED迎来了最好的时代,只要站在风口,猪都能飞起来,也是这个原因,疯狂投资,1000万一台MOCVD补助就此开始。

持续最久的2011、2012的低潮,主要原因就是上游疯狂投资的恶果显现,政府补贴MOCVD设备产能开出来了,芯片产能大于下游,下游无法消化如此大的产能,背光市场接近顶点,渗透率空间有限,持续的价格探底,就是在等待新一轮的增长。

2013年底到2014年中,LED沉寂两年之后再次迎来照明应用大爆发,当年的LED背光已经接近100%渗透率,SMD中功率规格灯珠凭借性价比的优势,大举渗透室内照明市场,2014年,LED照明市场份额也开始大于背光市场,能抓到这一波的芯片厂家,都成为后起之秀,澳洋顺昌,圆融与聚灿光电都是在这一波站稳了脚跟。如图三所示,2013年大陆芯片产能被消化的差不多的时候,也是大陆芯片超越台湾的一年。

2015年是芯片大跌价的一年,三安,华灿,德豪润达第二波产能开出,合肥蓝光恢复生产,价格大崩盘,接近50%的跌价让LED步入中国节奏的第二次寒冬。

2016年的封装大扩产,显示屏开始进行小间距规格,需要分选的芯片越用越多,导致点测分选产能不足,白光0.2瓦20流明以上芯片市场被挤压,开始转移成0.5瓦55流明左右为主流。

封装大扩产导致2017年上半年芯片缺口达到高潮,也出现了一波芯片涨价潮,三安与华灿芯片再次大扩产,顺利会在2017年下半年开出,迟则2018年上半年,LED再次进入下一波的价格厮杀。如图三所示,我也预测在今年,三安光电的产值正式超越晶元光电,芯片老大正式易主。

图三 2009年以后,大陆,台湾,晶元光电,三安光电产值比较图

LED上中下游的规律与格局

- 当上游产能大于中下游

上游投资太大,承受不起停产损失,更受不了库存高企导致流动资金被卡死,芯片降价求售是必然选择。

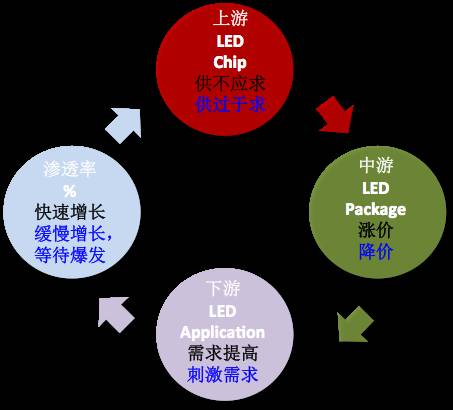

如图四所示,芯片降价,灯珠的报价更不稳定,导致成品承受不起上架后消费者预期会跌价的观望态度,这样会产生更严重的恶性循环,价格持续探底,结果就像晋朝的淝水之战一样,兵败如山倒,风声鹤唳,草木皆兵。

每次LED的低潮与低迷,都是这样造成的,直到价格达到一个消费者的期望点或是某种产品热销的大爆发。

2013年底的20流明2835SMD灯珠的灯管市场与2016年55~60流明的SMD5730灯珠,都是在谷底的低潮中,引爆大需求的明星产品。

图四 LED上中下游供需关系示意图

- 当中下游产能大于上游

LED的性能与价格只要达到一个突破点,照明的渗透率就会来一次大跃进,再如上图四所示,此时中下游产能急速扩张,我前面说过,上下游扩产的时间差导致上游由于扩产与装机速度来不及供应中下游的产能,供不应求显现,上游开心,中下游拼人品,因为信用好的中下游可以优先拿到芯片。2013下半年到2014上半年,2016年下半年到现在都是扩产节奏时间差造成的。LED的上下起伏是不是很像中国股市,涨的时候大家拼命追高,多贵都有人抢着买,跌的时候,大家拼命逃离,多便宜都乏人问津。

- 当中游产能大于上下游

最理想的是中游产能最大,上下游较小,这是LED行业最好的组合,中游投资没有上游大,停产的损失对比跌价损失,跟上游芯片产业比较,相对较小,中游可以当一个调节阀,控制LED合理的游戏规则,不让LED呈现大起大落的节奏。

台湾早期就是由亿光主导节奏,晶元光电顺势扩产,但是不会超过亿光的需求,可惜这样的节奏在2010年以后被大陆厂破坏。木林森拼命的扩产封装产能,估计也是想做这样的工作,可惜中国LED现在还没有绝对的老大,三安与木林森谁是老大,也许会决定中国LED未来的格局。

- 抓对时机投资的模范生:澳洋顺昌

能在2010年以后掌握LED中国节奏的佼佼者,就是澳洋顺昌这家公司,也许澳洋顺昌的老板有读过台积电张忠谋的文章,张忠谋说:对于一个技术密集与资本密集的产业来说,只要掌握住了电子业的节奏,景气低迷的时期大量投资,培养人才,你就可以占得先机,只要了解周期为18个月的摩尔定律与电子业的新产品换机潮,资本,建厂经验与精准投资眼光,会让强者越发强大。

可惜大部分的人或老板都比较短视,景气好的时候圈钱投资,结果投产之后发现产能过剩,而有些传统行业的大公司投资高科技电子业,决策太龟速,投资时间是对了,但是冗长的流程与非专业的决策,最后的投资也是血本无归。

2010年以后投资LED上游芯片最成功的,就是澳洋顺昌的老板陈锴先生,陈总观察LED行业两年,在LED芯片景气最差的2011、2012年的时候开厂与建厂,在推出产品的时间与产品的尺寸决策精准,2014年收割成果,2015年LED景气寒冬之下,联合木林森资本再次加码投资,结果又在去年底与今年迎来美好的果实,掌握了方向与节奏,加上陈总眼光精准,决策快速,执行力彻底,澳洋顺昌成为了LED最年轻的模范生。

图五 LED芯片市场规模(单位:亿元),中国LED芯片的快速增长,滋养着像澳洋顺昌这样的新成立上游公司